FX(外国為替証拠金取引)は、少ない資金で大きな利益を狙える投資手法として人気があります。しかし、その魅力の裏には、リスクや危険性が潜んでいます。FXでの取引に失敗し、大きな損失を被った投資家も少なくありません。本記事では、FXの危険性について詳しく解説し、過去の実際の事件や具体的な数字を用いて、そのリスクを浮き彫りにします。

1. FXの基本的なリスク

FX取引にはいくつかのリスクがありますが、特に注意すべきは以下の点です。

レバレッジのリスク

FXでは、レバレッジを利用することで、少ない資金で大きな取引を行うことができます。例えば、10万円の証拠金で100万円の取引が可能です。しかし、レバレッジが高ければ高いほど、損失が発生した際のリスクも大きくなります。レバレッジを使って取引を行うと、相場がわずかに動いただけでも、資金を一瞬で失う可能性があります。

マーケットリスク

FXは、24時間取引が可能ですが、その分、予測不可能な時間帯に大きな変動が発生するリスクもあります。例えば、アメリカの重要な経済指標が発表される時間帯や、中央銀行の金利政策の発表時などは、相場が急激に動くことがあります。これにより、想定外の損失が発生する可能性があります。

システムリスク

FX取引はインターネットを介して行われるため、システムの不具合やサーバーダウンが発生するリスクがあります。特に、相場が急激に変動する時にシステム障害が発生すると、ポジションを適切に管理できず、大きな損失を被ることがあります。

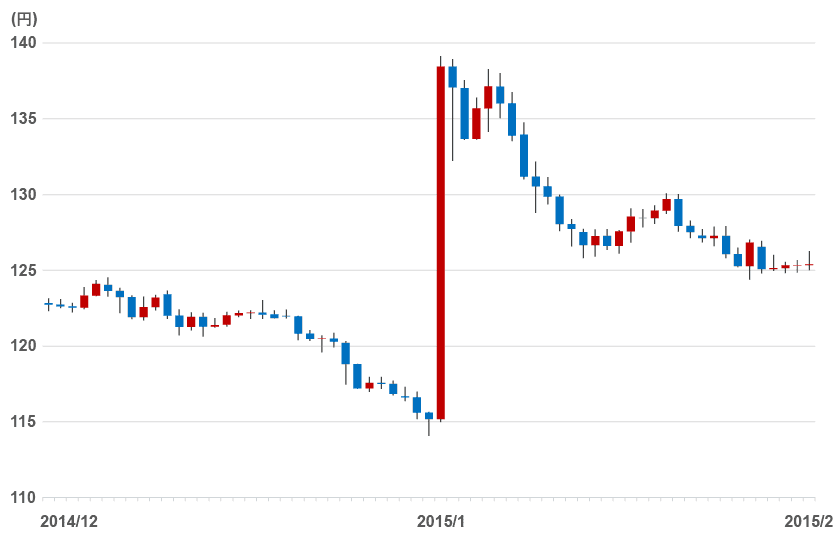

2. 実際の事件:スイスフランショック

FX取引のリスクを最も象徴する事件の一つに、2015年1月15日に発生した「スイスフランショック」があります。この事件は、スイス中央銀行(SNB)が突如としてスイスフランとユーロの為替レートを固定する政策を解除したことによって引き起こされました。

事件の詳細

スイスフランショックが発生する前、スイス中央銀行はスイスフランの価値を安定させるため、1ユーロ=1.20スイスフランの固定レートを維持していました。しかし、スイスフランが過度に評価されているとの理由から、中央銀行はこの固定レートを突如解除しました。その結果、スイスフランは対ユーロで急騰し、数分の間に30%以上もの大幅な値上がりを記録しました。

被害の規模

スイスフランショックにより、世界中の多くのFXトレーダーが大きな損失を被りました。特にレバレッジを高く設定していたトレーダーたちは、証拠金を一瞬で失い、マージンコール(追加の証拠金を求められること)を受けたにもかかわらず、急激な相場変動に対応できず、資金が全て消失するという事態が多発しました。

また、いくつかのFXブローカーも、この事件で甚大な被害を受けました。特にスイスフラン建ての取引を多く扱っていたブローカーは、顧客の損失がブローカー自身の資金に影響を及ぼし、最終的には倒産に追い込まれるケースもありました。例えば、ニュージーランドの大手FXブローカーである「アルパリUK」は、スイスフランショックの影響で破産を申請しました。

実際の数字で見る損失

この事件による具体的な損失額は驚くべきもので、例えばアルパリUKの顧客は約8000万ドル(約92億円)を失ったとされています。また、全世界で見ても、スイスフランショックによる総損失は数十億ドル規模に達したと推定されています。多くの個人投資家は一夜にして全財産を失い、FX取引の危険性が改めて浮き彫りになりました。

3. その他の重大事件

スイスフランショック以外にも、FX取引のリスクを顕在化させた事件は複数あります。

1998年アジア通貨危機

アジア通貨危機は、1997年から1998年にかけて東南アジア諸国で発生した通貨危機です。特にタイバーツの急落が発端となり、周辺国の通貨も次々に下落しました。この時期、アジア通貨に投資していた多くのトレーダーが大きな損失を被りました。特に、レバレッジを高く設定していたトレーダーは、通貨の急落によって一夜にして破産するケースが相次ぎました。

2008年リーマンショック

リーマンショックは、2008年9月にアメリカの大手投資銀行リーマン・ブラザーズが経営破綻したことにより、世界的な金融危機が引き起こされた事件です。この影響で、為替市場も大混乱に陥り、ドル円相場は一時、10円以上の急激な下落を記録しました。この時期に取引を行っていた多くのトレーダーが、想定外の損失を被り、特にレバレッジをかけた取引を行っていた投資家は大きな打撃を受けました。

2016年ブレグジットショック

ブレグジットショックは、2016年6月23日に行われたイギリスのEU離脱を問う国民投票の結果、EU離脱派が勝利したことで引き起こされた金融市場の混乱です。このニュースを受けて、ポンドは対ドルで急落し、一晩で10%以上の値下がりを見せました。この事態により、多くのトレーダーがポンド関連のポジションで大きな損失を被り、特にレバレッジを高く設定していた投資家たちは甚大な被害を受けました。

4. FX取引でのリスク管理

これらの事件からも分かるように、FX取引は非常にリスクが高い投資手法です。しかし、適切なリスク管理を行うことで、そのリスクを最小限に抑えることが可能です。

損切りの設定

損切り注文を設定することで、想定外の損失を最小限に抑えることができます。例えば、レートが10%下落した場合に自動的にポジションを決済するように設定しておけば、急激な相場変動による損失を防ぐことができます。

レバレッジの抑制

レバレッジを低く設定することで、損失が発生した際のリスクを抑えることができます。例えば、レバレッジを10倍に設定しておけば、1%の相場変動で10%の損失が発生しますが、レバレッジを2倍にすれば、その損失は2%に抑えられます。

情報収集と分析

市場の動向を常にチェックし、経済指標や政治情勢を基に取引を行うことで、リスクを抑えることができます。また、テクニカル分析やファンダメンタルズ分析を駆使して、相場の動きを予測することも重要です。

5. 結論:FX取引を行う上での心構え

FX取引は大きな利益を狙える一方で、非常に高いリスクが伴います。過去の事件からも分かるように、予測不能な事態によって一瞬で全財産を失う危険性もあるため、取引を行う際には慎重な判断が求められます。また、常にリスクを意識し、適切なリスク管理を行うことが、FX取引で成功するための鍵となります。

初心者がFXに参入する際には、まずはデモ取引や少額取引で経験を積み、リスク管理の重要性を身につけることが推奨されます。そして、無理のない範囲で取引を行い、徐々にスキルを向上させることで、FX取引のリスクを最小限に抑えつつ、安定した利益を目指すことができるでしょう。

コメント